日期:2025-09-10 07:34:04

根据北交所上市委安排,雅图高新材料股份有限公司(以下简称“雅图高新”)将于9月12日上会,接受北交所上市委2025年第23次审议会议的审议,如顺利过会,则意味着该公司的IPO进程向前迈出了至关重要的一步。

招股书显示,雅图高新公司是一家集工业涂料研发、生产、销售及专业技能服务于一体的高新技术企业,主营业务为高性能工业涂料的研发、生产及销售。产品主要应用于汽车修补、汽车内外饰以及涵盖新能源商用车、轨道交通及特种车辆在内的其他工业领域。该公司扎根涂料行业超三十年,已经发展成为国内汽车修补涂料行业的领先企业。

不过,尽管雅图高新在涂料行业具有一定的市场地位,但就该公司的IPO而言,还是给市场留下了不少的疑惑。

首先,雅图高新选择北交所上市是否合适。招股书上会稿显示,雅图高新选择的上市标准为《北交所上市规则》2.1.3条之“(一)预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%”。

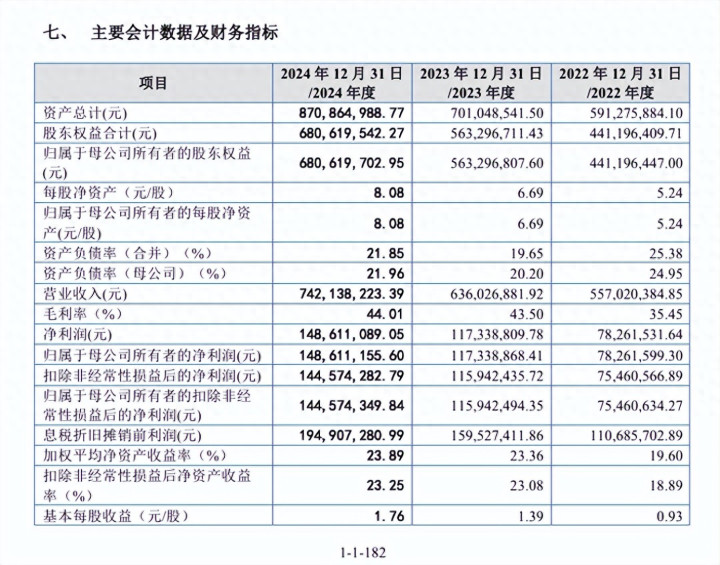

招股书分析,发行人2023年度、2024年度经审计的营业收入分别为63,602.69万元、74,213.82万元,归属于母公司股东的净利润(扣除非经常性损益前后孰低数)分别为11,594.25万元、14,457.43万元,最近两年加权平均净资产收益率(扣除非经常性损益前后孰低数)分别为23.08%、23.25%。 结合公司的盈利能力、市场估值水平、发行人最近一次融资情况合理估计,预计发行人上市后的市值不低于人民币2亿元。发行人公开发行股票后的总市值能够满足北交所上市要求。 综上,发行人符合《北交所上市规则》第2.1.3条第(一)项规定的“预计市值不低于2亿元,最近两年净利润均不低于1,500万元且加权平均净资产收益率平均不低于8%”的上市标准。

其实,雅图高新选择上述上市标准完全是高射炮打蚊子。雅图高新的条件远远超出了北交所上市条件的要求。打个比方说,相当于是一个重量级选手选择了一个轻量级舞台,这个选择是否合适,显然是值得怀疑的。

北交所定位于服务创新型中小企业,服务对象“更早、更小、更新“,也即是服务于创业起步阶段的企业。但雅图高新是1995年4月21日成立的,距今已满30年,明显不属于更早更小范畴。2024年该公司的营收达到7亿以上的水平,这也脱离了中小企业范畴,而且该公司属于涂料行业,是一个传统行业,因此也算不上是“创新型”中小企业。所以雅图高新更适合选择在沪深主板尤其是深市主板上市,而不是北交所上市,雅图高新选择北交所上市完全是打乱了沪深北三大交易所之间的市场定位,在这个问题上,期待北交所能守住初心,守住自己的市场定位,而不能模糊三大交易所之间的边界。

其次,雅图高新一边现金分红一边募资补流是否合适?雅图高新计划募资4.31亿元,分别投资于5个项目,其中3500万元用于补充流动资金。但这个项目的合理性显然是令人质疑的。

一方面是雅图高新在报告期分红3368.42万元。招股书显示,2024年6月8日,公司股东大会审议通过了《关于2023年度利润分配预案的议案》,向全体股东按持股比例分配现金股利3,368.42万元。截至本招股说明书签署日,上述股利分配已实施完毕。由于该公司的IPO申请是2024年9月30日获受理的,所以该公司的这次分红有突击分红性质。

虽然对于这次分红,公司在招股书中特别强调:报告期三年2022年至2024年公司累计分红为3,368.42万元,同期累计净利润为34,421.14万元,报告期三年累计分红金额占同期净利润比例为9.79%。但这仍然改变不了公司一边现金分红、一边募资补流的性质。这其实就是让公众投资者来为公司的现金分红买单,是拿公众投资者当冤大头。

另一方面是雅图高新本身并不差钱。比如,2024年末,该公司的资产负债率(母公司)仅为21.96%,并且2024年末的货币资金达到3.7亿元,公司既无短期借款,也无长期借款,且2024年公司经营活动产生的现金流量净额也达到了1.40亿元。因此,雅图高新并不差钱,并没有补流的必要。该公司补流的做法有把股市当成提款机的嫌疑。

此外,雅图高新业绩优秀令人怀疑是否有幸运之神的关照。报告期,雅图高新的营业收入分别为5.57亿元、6.36亿元、7.42亿元,净利润分别为7826.15万元、1.17亿元、1.49亿元,营收与净利润双双稳步增长。更重要的是,该公司的毛利率也稳步走高,报告期分别为35.45%、43.50%、44.01%,明显高于同行可比公司水平。

令人困惑的是,雅图高新的高毛利及不错的业绩是建立在该公司低研发投入、客户分散以及外销占比高的基础上的。以研发费用率为例,该公司报告期的研发费用率分别为3.06%、3.63%、3.30%,远低于同行可比公司的平均水平7.71%、7.26%、7.02%。

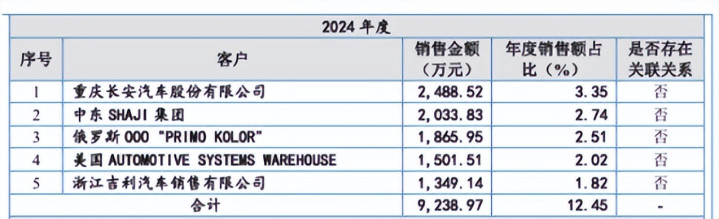

而从该公司前五大客户的销售占比来看,2024年最大的客户重庆长安汽车股份有限公司在该公司销售中的占比也只有3.35%的比例,前五大客户销售的总占比也只有12.45%,该公司客户的分散由此可见。

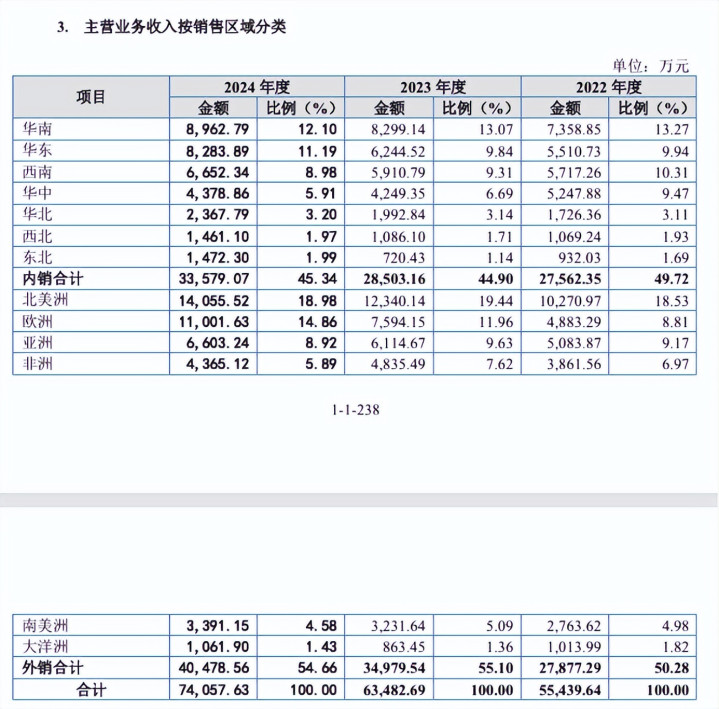

尤其重要的是,在雅图高新的营收中,外销超过了内销。报告期三年内销收入分别为27562.35万元(占比49.72%)、28503.16万元(占比44.90%)、33579.07万元(占比45.34%);而报告期三年外销收入分别为27877.29万元(占比50.28%)、34979.54万元(占比55.1%)、40478.56万元(占比54.66%)。

实际上,最近几年,世界形势动荡不安,受地缘政治的影响,国际经济形势较为恶劣。但该公司的外销却丝毫不受影响。而且外销的毛利率在报告期分别高达40.18%、48.34%、49.38%,远高于内销毛利率30.53%、37.58%、37.52%的水平。该公司能取得如此不凡的业绩,令人叹为观止,期待幸运之神能够长期关照。(本文独家发布,谢绝转载转发)

配资公司排名,股票配资期货配资,如何带杠杆炒股提示:文章来自网络,不代表本站观点。